1965年巴菲特致股東的信:集中投資or多樣化投資?(連載)

admin

《巴菲特致股東的信》歷來是眾多巴菲特追隨者的經(jīng)典學(xué)習(xí)范本,其中體現(xiàn)的大師投資理念值得投資者反復(fù)研讀。本博客從4月11日起連載《巴菲特致股東的信》,每日兩篇,期待能對投資者有所幫助。

巴菲特致合伙人的信 1965

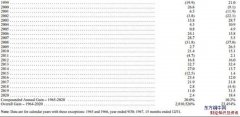

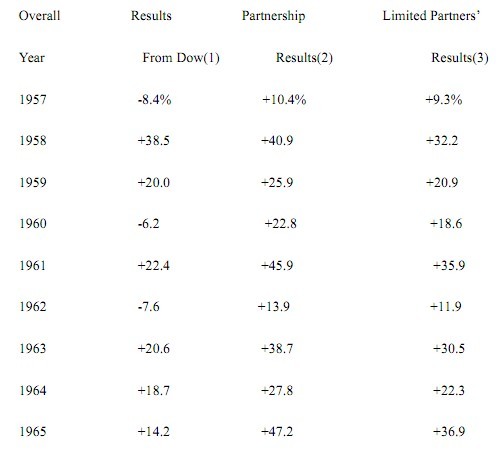

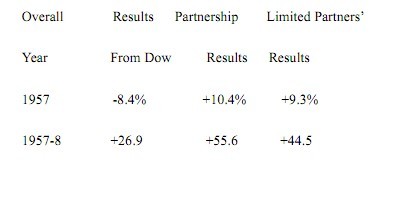

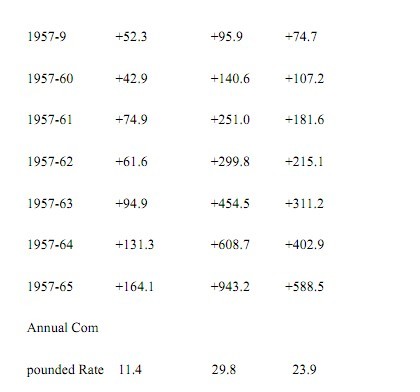

我們對貧窮的戰(zhàn)爭在 1965 年取得了勝利,具體說來,我們的財產(chǎn)比去年年底多了$12,304,060。我們在今年取得了 47.2%的收益,而同期的道瓊斯指數(shù)只增長了 14.2%。

今年的業(yè)績表現(xiàn)顯然難以在未來被重復(fù),而我們在未來很可能會有遭受損失的年份。當(dāng)然,我仍然認(rèn)為我們就長期而言將能夠取得超越道瓊斯指數(shù)表現(xiàn) 10%的年均增長率這個目標(biāo),如果我對這個目標(biāo)的預(yù)期有所改變,你們也將第一時間收到通知。

我感到我們確實開始面臨資金基數(shù)過大的問題,對目前的資金量而言,我不準(zhǔn)備鼓勵新的合伙人加入,除非其能夠為我們的合伙企業(yè)提供除了資金以外的有價值的資產(chǎn)。

我們的境況

(注:在此對于原來的 workout, 普通股和控制權(quán)投資,巴菲特將其中的普通股投資又細(xì)分為普通股-私人股權(quán)投資和普通股-價值被低估的投資,巴菲特在此提到他在 1964 年的信中已經(jīng)分別就這 4 類投資進行了定義,但是在我所獲得的英文材料中 1964 年的信件中并未提及,可能是我所獲得的英文材料并不完整。)

關(guān)于 WORKOUT(套利)的間歇性業(yè)績表現(xiàn)。我們在一年中只大概用到平均約 600 萬的資金在此性質(zhì)的投資上。我們在這方面的投資取得了約 23.5%的投資收益率(我們在這部分亦利用了借貸資金,從而導(dǎo)致實際的權(quán)益投資收益高于23.5%的水平)。半數(shù)以上的WORKOUT收益都來源于某一次機會。對于我們?nèi)找嬖鲩L的資金量而言,未來的 WORKOUT 所能貢獻的收益比例可能會有所下降,但是我們?nèi)詫⒉贿z余力地發(fā)現(xiàn)這些較少出現(xiàn)的機會。

對于普通股-私人股權(quán)投資部分而言,我們今年獲得了非常好的收益表現(xiàn)。我已經(jīng)在去年提到,我們在此部分是三家公司的最大的單一股東。考慮到去年我們在此部分取得的未實現(xiàn)的增值為$451,000,而今年我們在此部分取得的收益為$3,188,000,我們今年實際取得的收益為$2,737,000。我之所以把上述情況進行說明是為了想你們展示我們獲得的實際經(jīng)濟利益和我們的賬面收益是有所區(qū)別的(注:即 64 年在此部分已經(jīng)實現(xiàn)了$451,000 的增值,但該增加的價值直到 65 年才反映到利潤上)。

此性質(zhì)的投資的基本概念是:私人的擁有者將愿意為獲得實際控制權(quán)而對標(biāo)的公司的股票支付一定的價格,而其它的股票購買者則未必情愿僅以此價格購買一小部分的標(biāo)的公司的股票。此種情況多年來在資本市場上顯得較為普遍。這種普通股投資時常會由于股票市場的變動而出現(xiàn)較好的表現(xiàn),有時也會由于所投資公司的某些行為獲得驚人的收益(正如我們在65 年所遇到的情況)。

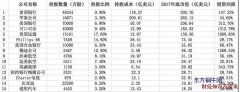

對于獲得控制權(quán)的投資部分,今年我們有一個原來歸類為普通股投資的公司加入到了控制權(quán)投資的行列。我們自 1962 年 11 月起就開始購買 Berkshire Hathaway 股份了。最初的購買價是$7.60 每股。該價格部分地反映了由于紡織行業(yè)景氣變動對改公司造成的巨大損失,以至于其不得不關(guān)閉部分紡織廠房。自 1948 年該公司獲得了$29.50 百萬的稅前利潤以及雇傭了11,000 名工人以來,公司一直在走下坡路。當(dāng)時公司有 11 家紡織工廠在運營。

當(dāng)我們在 1965 年的春天獲得該公司的控制權(quán)時,公司只剩下 2 家紡織工廠和約 2,300 名工人。我們驚訝地發(fā)現(xiàn)剩下的人員已經(jīng)有很高的運營及管理素質(zhì),我們也無需再招聘任何一名外部人員到公司中。相對于我們$7.60 的初始購買價格,最終的購買均價為$14.86 每股,這主要是由于我們在 1965 年的大量買入造成的。在 1965 年的 12 月 31 日,該公司的營運資金凈額為$19 每股。

擁有 Berkshire 是令人高興的。毫無疑問的是紡織行業(yè)的慘淡前景并不會改變(后來就慘啦85 年徹底撤除),但是幸運的是我們擁有 Ken Chace 以一流的水平在運營該企業(yè),同時我們也擁有一些業(yè)內(nèi)最好的銷售人員。

雖然在一個競爭激烈行業(yè)中的 Berkshire 的盈利能力不能跟施樂,F(xiàn)airchild Camera 或者是National Video 相比,但是擁有它仍然是令人愉悅的。

由于取得了控制權(quán),我們對于 Berkshire 的投資對于審計人員而言已經(jīng)不再是市場證券,而是我們實際擁有的生意。即便 Berkshire 的股票上升了$5,我們也不會因此有所獲益(因為我們將不準(zhǔn)備在市場上出售其股票)。同樣若是其股價下降了$5,我也不會認(rèn)為我們遭受了任何的損失。

基于我對于某公司的資產(chǎn),盈利能力,行業(yè)境況,競爭地位等因素的認(rèn)知,我總是傾向于在此基礎(chǔ)上給予一個保守的估價。但是我們將不會根據(jù)該估價來賣出我們所持有的資產(chǎn)。我們最后的投資類型是相對被低估的普通股投資。這類型的投資在整個資產(chǎn)組合中的比例開始顯得越為重要,因為其它三類投資的機會并不能夠經(jīng)常性地獲得。

坦率地說,我個人認(rèn)為這一類的投資相較前三類投資而言顯得更加輕靈,而我并不是一個特別輕靈的人。所以,我認(rèn)為這一類型投資所取得的成果相對而言顯得并不堅實,同時對于未來的貢獻也顯得沒有太顯著的意義(注:巴菲特的這段話值得關(guān)注,顯然這跟大多數(shù)人眼中的“買入被低估的證券并長期持有”的巴菲特的形象有所不同)。無論如何,1965 年我們的這部分投資取得了很好的回報,部分原因是由于執(zhí)行了上一年中我在信里所討論的降低風(fēng)險并潛在地放大收益的觀念(注:遺憾的是在我的英文材料中并沒有看到相應(yīng)的章節(jié),但是如果我理解正確的話,這話其實并不難理解:買入相對低估的證券本身就降低了風(fēng)險,而在降低風(fēng)險之后,隨著市場在某一時刻的修正,潛在地放大收益就將會在未來的某個時點顯現(xiàn)出來)。此種投資應(yīng)當(dāng)會降低我們風(fēng)險,而確鑿無疑地是它在 1965 年的確放大了我們的收益。

需要指出的是,該類型投資在 1965 年獲得的巨大收益只歸因于我們在其中的兩項投資。Candor 并要求我在此指出,對于上述類型的投資,我們在 1965 年也同樣遭受了歷史上最失敗的一個單項投資。總而言之,除去那一個失敗的投資,雖然我們的投資標(biāo)的并不是非常多,但是我們的投資質(zhì)量還算不錯。我并不是一個腦子里面有著大量的投資對象的人。展望 1966 年,我的頭腦中確實有一些投資對象,但具體的投資結(jié)果將取決于市場的水平能否讓我們在一個滿意的價位買入足夠數(shù)量的股票。

多樣化投資

去年我對于大多數(shù)基金經(jīng)理未能取得超越市場平均水平的表現(xiàn)做出的解釋包括:

“1)集體決策——我的可能帶有偏見的觀點是,優(yōu)越的投資成果不可能會是集體討論的結(jié)果,尤其不是集體決策的結(jié)果;

2)潛意識地遵從有聲望的投資機構(gòu)的投資組合配置;

3)聲稱必須從事“安全”的投資的組織架構(gòu)而在支付報酬時卻僅僅根據(jù)回報率來決定,而

不考慮該投資收益所對應(yīng)的資產(chǎn)組合所面臨的風(fēng)險水平;

4)不理性的,強制性的資產(chǎn)配置的多樣化要求;以及最后一點,同時也是尤為重要的一點。

5)慣性。”

我們的多樣化程度遠遠低于大多數(shù)的投資機構(gòu)。我們可能會將凈資產(chǎn)的 40%都投入到一支股票上去,只要我們認(rèn)為該投資意味著巨大的回報,同時使得該投資標(biāo)的的價值發(fā)生劇烈改變的可能性很小。

顯而易見地是,我們所尊崇的所謂多樣化投資跟市場上大多數(shù)人所認(rèn)為的多樣化投資有著非常大的區(qū)別。同時我也想聲明我本人亦非常高興出現(xiàn)如下情況:即我們發(fā)現(xiàn)了 50 個或以上的投資標(biāo)的,而每一個對于我們而言都是具有能在一年中戰(zhàn)勝道瓊斯指數(shù)(比如 15%)的確定性的。那么我也將興高采烈地將我們的凈資產(chǎn)均分為 50 份,并投資到這 50 只股票上去。

真實的世界卻遠非如此理想,我們必需非常勤奮的工作才能找到少數(shù)的幾項具有足夠吸引力的投資項目(比如能夠在一年中超越道瓊斯 10%)。而具體到每一項的投資比例上則將取決于我們對它的預(yù)期收益水平以及實現(xiàn)該預(yù)期的確定性。

上述的分析也許令你感到對我們的投資(資產(chǎn)組合比例)有了一個確切了解,但實際的情況并不是這樣。具體的投資組合配置還受到資金管理者的經(jīng)驗和情感等方方面面的影響。只有經(jīng)過多年的實踐后,對比實踐所產(chǎn)生的客觀結(jié)果才能夠準(zhǔn)確判斷一個投資者是否具備良好的資產(chǎn)配置能力。而對于有一個清晰的資產(chǎn)配置原則的投資者而言,他將在此方面獲得一定的優(yōu)勢。

任何超過 100 只股票的資產(chǎn)配置組合都可能是不具有邏輯性的。因為任何第一百只股票在實際上都不可能(有確定性的)對整體的投資組合產(chǎn)生正面或負(fù)面的影響。

任何管理如此眾多數(shù)量股票的投資方式我都將其歸類為諾亞方舟式的投資,即每樣?xùn)|西都搞一點。其管理者則適合去當(dāng)諾亞方舟的駕駛員。采用此種方式投資的資金管理者并未遵循純粹的數(shù)學(xué)原則。

我們所尊崇的配置原則是:最優(yōu)資產(chǎn)組合應(yīng)由不同的投資選擇的可獲得性以及預(yù)期收益所決定,同時還要考慮最終實現(xiàn)的資產(chǎn)組合所導(dǎo)致的業(yè)績波動在可以承受的范圍之內(nèi)。所選擇的投資標(biāo)的越多,投資業(yè)績的結(jié)果和預(yù)期的年度波動就會越小,但與此同時所預(yù)期的收益水平也會降低(假設(shè)不同的選擇所對應(yīng)的標(biāo)的有著不同的預(yù)期收益)。

就我們的情況而言,也許我們的業(yè)績在某一年會有較大的波動,但是我相信這個副作用的結(jié)果是:長期而言我們將獲得超越市場平均水平的滿意的回報率。

在此我要提醒你們的是,取得超越 40%的回報率的年份絕對是稀有的。任何相信我們能夠繼續(xù)取得這樣高的回報率的人都不適合成為我們的股東。最后記得 Bill Rose 說過的一句話,“如果你有 70 個妻妾,那么你將不會了解她們中的任何一個。”