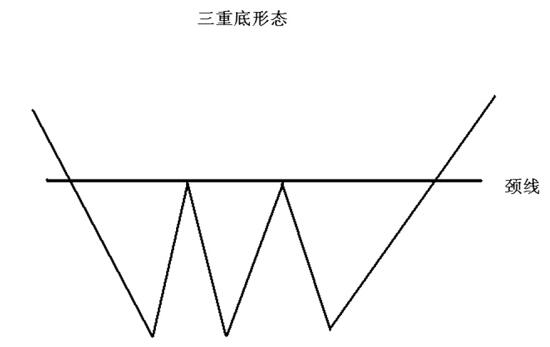

三重底反轉(zhuǎn)形態(tài)實(shí)戰(zhàn)介紹—形態(tài)理論

admin

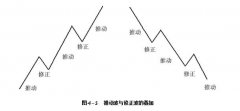

三重底在跌市中以三點(diǎn)相約之低點(diǎn)而形成。在價(jià)格向上擺動(dòng)時(shí),發(fā)出重大轉(zhuǎn)向訊號(hào)。與三重頂相比,三重底圖形通常拖延數(shù)月時(shí)間及穿破阻力線才被確認(rèn)為三重底圖形。另一種確認(rèn)三重底訊號(hào),可從成交量中找到。當(dāng)圖形過(guò)程中,成交量會(huì)減少,直至價(jià)格再次上升到第三個(gè)低位時(shí),成交量便開(kāi)始增加,形成一個(gè)確認(rèn)三重底訊號(hào)。

(1)三重底形態(tài)的三次低點(diǎn)時(shí)間,通常至少要保持在10~15個(gè)交易日以上,如果時(shí)間間隔過(guò)小,往往說(shuō)明行情只是處于震蕩整理中,底部形態(tài)的構(gòu)筑基礎(chǔ)不牢固,即使形成了三重底,由于其形態(tài)過(guò)小,后市上攻力度也會(huì)有限。

(2)三重底的三次上攻行情中,成交量要呈現(xiàn)出逐次放大的勢(shì)態(tài),否則極有可能反彈失敗。如果大盤(pán)在構(gòu)筑前面的雙底形態(tài)時(shí),在期間的兩次上升行情中,成交量始終不能有效放大的話,將極有可能導(dǎo)致三重底形態(tài)的構(gòu)筑失敗。

(3)在三重底的最后一次的上攻行情中,如果沒(méi)有增量資金積極介入的放量,仍然會(huì)功敗垂成。所以,三重底的最后一次上漲必須輕松向上穿越頸線位時(shí)才能最終確認(rèn)。股價(jià)必須帶量突破頸線位,才能有望展開(kāi)新一輪升勢(shì)。

例如:大連控股(600747)分別在2003年的3月27日、4月9日、4月29日三天形成了三次探底過(guò)程。該股的三次探底動(dòng)作,在相互之間的時(shí)間跨度大致相等,而且三次探底的低點(diǎn)位置也比較接近,分別是6.23元、6.19元、6.25元,高低僅有0.06元的差距,完全符合三重底的基本技術(shù)要求。5月中旬,大連控股放量突破三重底的頸線位置。此后,該股逆勢(shì)強(qiáng)勁上漲,在股指下跌100多點(diǎn)的期間,該股竟然上漲了30%多。

投資者在實(shí)際操作中不能僅僅看到有三次探底動(dòng)作,或者已經(jīng)從表面上形成了三重底,就一廂情愿的認(rèn)定是三重底而盲目買入,這是非常危險(xiǎn)的。因?yàn)椋袝r(shí)即使在走勢(shì)上完成了形態(tài)的構(gòu)造,但如果不能最終放量突破其頸線位的話,三重底仍有功敗垂成的可能。

所以三重底的最佳買入時(shí)機(jī)是:

(1)在股價(jià)有突破頸線位的確定性趨勢(shì)并且有成交量伴隨時(shí)是激進(jìn)型投資者買入時(shí)機(jī)。

(2)在股價(jià)已經(jīng)成功突破頸線位時(shí)是成熟型投資者買入時(shí)機(jī)。

(3)在股價(jià)已經(jīng)有效突破頸線位后的回檔確認(rèn)時(shí)是穩(wěn)健型投資者買入時(shí)機(jī)。

投資者在正確把握好三重底的介入時(shí)機(jī)買入股票后,就需要掌握三重底的最佳賣出價(jià)位。這需要研判三重底的上漲力度并推算大致的上漲力度。

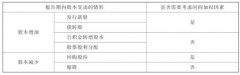

一般說(shuō)來(lái),三重底的上漲力度,主要取決于以下因素:

(1)股價(jià)從三重底的第三個(gè)底部上升時(shí),成交量是否能持續(xù)性溫和放大。

(2)股價(jià)在向上突破頸線位的瞬間時(shí)成交量是否能夠迅速放大。

(3)三重底的低點(diǎn)到頸線位的距離。距離越遠(yuǎn),形態(tài)形成后的上攻力度越強(qiáng)。

(4)股價(jià)在底部的盤(pán)旋時(shí)間,通常股價(jià)在底部盤(pán)旋的越久,其上漲力度越大。

投資者需要耐心等待三重底形態(tài)徹底構(gòu)筑完成,股價(jià)成功突破頸線位之后,才是最佳的建倉(cāng)時(shí)機(jī)。大可不必在僅有三個(gè)低點(diǎn)和形態(tài)還沒(méi)有定型時(shí)過(guò)早介入,雖然有可能獲取更多地利潤(rùn),但從風(fēng)險(xiǎn)收益比率方面計(jì)算,反而得不償失。

技術(shù)分析

一、概念:

突破信號(hào)、死貓反彈、道氏理論、艾略特波浪理論、市場(chǎng)趨勢(shì)

二、圖表:

K線、卡吉圖、線形圖、美國(guó)線、點(diǎn)數(shù)圖

三、技術(shù):

1、圖表形態(tài):

擴(kuò)散型頂部、杯柄形態(tài)、雙重頂/雙重底形態(tài)、旗形和三角旗、缺口、頭肩頂頭肩底、島型反轉(zhuǎn)、價(jià)格通道、三角形態(tài)、三重頂/三重底形態(tài)、楔形形態(tài)

2、K線圖形態(tài):

2.1基礎(chǔ):

十字線、錘子線、上吊線、倒錘線、光頭光腳、流星、紡錘線

2.2進(jìn)階:

Hikkake形態(tài)、啟明星、三只烏鴉、白色三兵

四、技術(shù)指標(biāo)

1、支撐和阻擋:

底部、斐波那契回調(diào)、轉(zhuǎn)折點(diǎn)(PP)、頂部

2、市場(chǎng)趨勢(shì):

平均趨向指數(shù)(A.D.X.)、順勢(shì)指標(biāo)(CCI)、非趨勢(shì)價(jià)格指標(biāo)(DPO)、應(yīng)用確定指標(biāo)(KST)、一目均衡表、指數(shù)平滑移動(dòng)平均線(MACD)、質(zhì)量指數(shù)、移動(dòng)平均線(MA)、拋物線指標(biāo)(SAR)、聰明錢指數(shù)(SMI)、趨勢(shì)線、三重指數(shù)平滑移動(dòng)平均線、Vortex指標(biāo) (VI)

3、動(dòng)量:

現(xiàn)金流指數(shù)(MFI)、相對(duì)強(qiáng)弱指標(biāo)(RSI)、隨機(jī)指標(biāo)、真實(shí)強(qiáng)弱指數(shù)(TSI)、終極指標(biāo)、威廉指標(biāo)(%R)

4、交易量:

累積/派發(fā)線、簡(jiǎn)易波動(dòng)指標(biāo)(EMV)、強(qiáng)力指數(shù)(FI)、負(fù)交易量指數(shù)(NVI)、能量潮(OBV)、賣權(quán)-買權(quán)比率(PCR)、量?jī)r(jià)曲線 (VPT)

5、波動(dòng)性:

真實(shí)波動(dòng)幅度均值(ATR)、布林帶(BB)、唐奇安通道、肯特納通道、股市不穩(wěn)定指數(shù)(VIX)、標(biāo)準(zhǔn)差(σ)

6、市場(chǎng)廣度:

漲跌指數(shù)(ADL)、阿姆氏指標(biāo)(TRIN)、麥克連指標(biāo)

7、其它:

估波曲線、UI指數(shù)

本文由東方銅牛網(wǎng)股票形態(tài)理論小編整理編輯,轉(zhuǎn)載請(qǐng)注明文章地址鏈接。